没错,监管确实是更严厉了,新规见效后,对炒作没业绩支持股可能会是严重打压,不过,鉴于业绩亏损、业绩下滑成为新的“监管风险”,因此pass掉此类因素,潜在标的筛选范围其实缩小了有木有?!

高送转公告格式三大修改

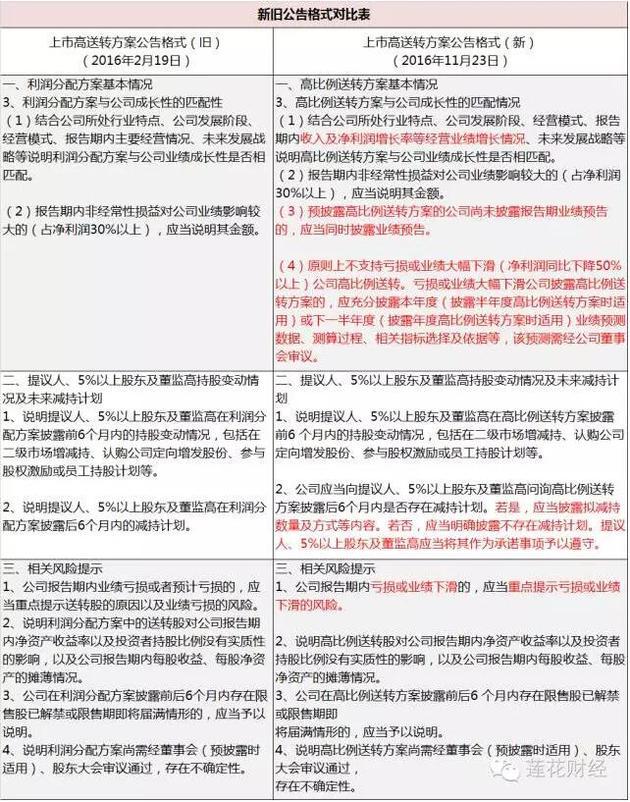

先来看此次修改情况,结合新旧高送转披露格式,此次深交所主要作出三方面的修改(附表格):

修改一:

针对方案与公司成长性的匹配情况,深交所细化了三方面的要求:

较旧方案结合公司期内主要经营情况的描述,新方案细化至:“收入及净利润增长率等经营业绩增长情况”。

新方案新增上市公司在高送转方案披露需配备业绩预告。

新方案新增原则上不支持业绩下滑或亏损公司高送转。

点评:监管层高度关注公司真实成长性,在信息披露上,需配备业绩预告,给投资者较为明确的业绩预期。此外,出现亏损,或业绩下滑过快的企业,实际上与其通过高送转传递公司高增长信号相悖,此次深交所明确提出了这点。

修改二:

就重要股东未来减持预期,深交所对此项信披表述也更加严格:提议人、重要股东、董监高不仅要说明未来6个月的减持计划,更要进一步补充说明:若是,应当披露拟减持数量及方式等内容。若否,应当明确披露不存在减持计划。且提议人、5%以上股东及董监高应当将其作为承诺事项予以遵守。

点评:上市公司在披露未来减持计划时,不应“模糊”披露为:“截至本公告披露日,公司尚未收到XX拟在未来6个月内有减持意向的通知……”,而有义务向重要股东等明确问询是否有减持计划。

修改三:

在相关风险提示一栏,除提示业绩亏损的风险,此番新增需提示业绩下滑的风险。

点评:与修改一相似,即不支持业绩下滑公司推出高送转方案,向投资者提示风险。

高送转潜在标的值得关注

随着信披要求越来越细致,也能帮助到投资者去注意上市公司高送转提前披露背后的动机。此外,由于业绩亏损、业绩下滑成为新的“监管风险”,因此剔除此类因素,有助于投资者进一步删选潜在高送转标的。

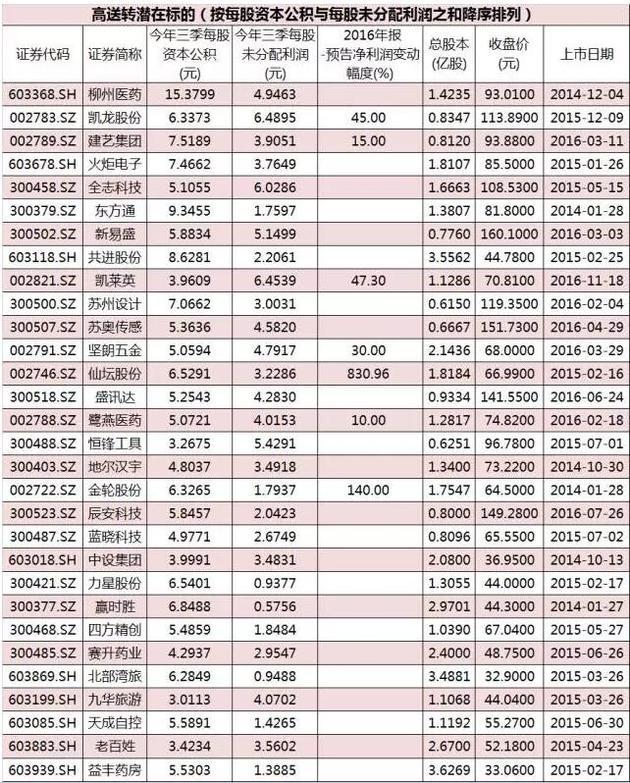

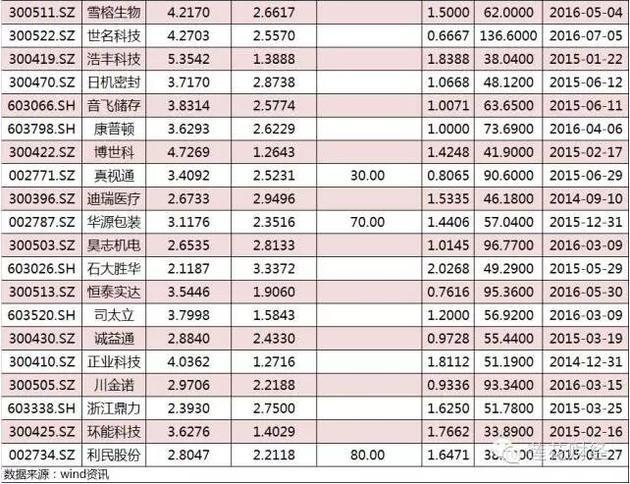

从以往案例看,高送转标的的普遍特征包括:每股资本公积、每股未分配利润较高、股价较高、业绩好成长性高、股本较小,上市时间较短。

按图索骥,证券时报•e公司记者筛选了部分2016年高送转潜力股。筛选标准为:2016年三季报每股资本公积大于2元,每股资本公积月每股未分配利润之和大于5元,股价高于30元,总股本小于5亿股,2013年以来上市。同时剔除近3个月股价涨幅过大(超过100%)、年报已预披露送转、三季报业绩、最新业绩预告出现下滑等情形的公司。

文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。